¿Tienes que presentar el modelo 210 de Hacienda y necesitas saber todo lo necesario sobre él? ¿Quién está obligado a presentarlo, en qué consiste y cómo presentarlo online con tu certificado digital? Encuentra la respuesta a estas preguntas y otras más relacionadas con este modelo de Hacienda a lo largo de este artículo.

¿Qué es el modelo 210?

El modelo 210 es un formulario utilizado en España para declarar y liquidar el Impuesto sobre la Renta de no Residentes (IRNR), correspondiente a las rentas obtenidas por personas físicas y entidades sin residencia fiscal en el país.

Este impuesto se aplica a aquellas personas o entidades que generan ingresos en territorio español pero no son consideradas residentes fiscales.

En resumidas cuentas, el modelo 210 es una declaración informativa y liquidación del IRNR que deben presentar las personas físicas y entidades no residentes en España que generan rentas sujetas a este impuesto. El IRNR grava los ingresos obtenidos por estas personas o entidades por actividades económicas, inmuebles o cualquier otro tipo de inversión en territorio español.

¿Quién está obligado a presentar el modelo 210?

Si tienes dudas sobre si tienes la obligación de presentar el modelo 210, te contamos cuáles son los casos en los que se debe hacer:

- Personas físicas no residentes: Si eres una persona física que no tiene residencia fiscal en España pero obtienes ingresos procedentes del país, ya sea por actividades económicas, alquileres, intereses, dividendos u otras fuentes de ingresos, deberás presentar el modelo 210.

- Entidades sin residencia fiscal: Las entidades jurídicas, como sociedades o empresas, que no tienen residencia fiscal en España pero generan ingresos a través de actividades económicas, propiedades inmobiliarias o inversiones en territorio español, también están obligadas a presentar el modelo 210.

¿Cuándo se presenta el modelo 210?

El modelo 210 debe presentarse trimestralmente, es decir, cuatro veces al año. Los plazos de presentación son siempre los siguientes:

- Primer trimestre: Del 1 al 20 de abril.

- Segundo trimestre: Del 1 al 20 de julio.

- Tercer trimestre: Del 1 al 20 de octubre.

- Cuarto trimestre: Del 1 al 31 de enero del año siguiente.

Es importante tener en cuenta que, en algunos casos, existen acuerdos internacionales para evitar la doble imposición que pueden afectar los plazos de presentación. Por lo tanto, es recomendable consultar la normativa fiscal vigente o contar con asesoramiento especializado.

¿Cómo se presenta el modelo 210 online?

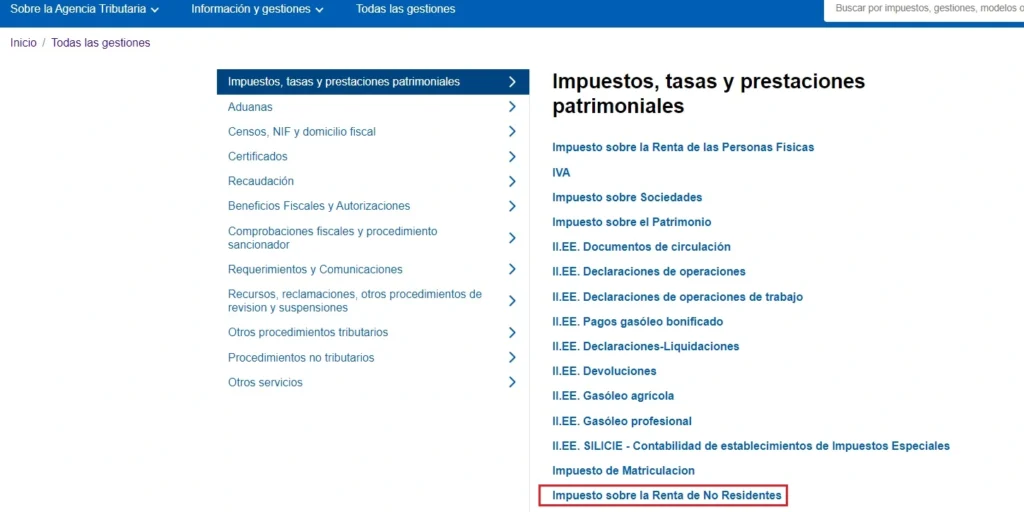

Para comenzar, necesitarás un certificado de firma electrónica admitido por la Agencia Tributaria. Puedes obtenerlo yendo al sitio web oficial de la Agencia Tributaria en https://sede.agenciatributaria.gob.es. Ahí encontrarás los formularios necesarios en la sección de Inicio/Todas las gestiones/Impuestos y tasas/Impuesto sobre la Renta de no Residentes/Modelo 210/Presentaciones

Si tienes la autorización para presentar declaraciones en representación de terceras personas, ¡también puedes hacerlo de forma telemática! Solo necesitarás el certificado electrónico del colaborador social. ¡Por cierto! ¿Ya tienes tu certificado digital? Puedes conseguirlo en minutos y 100% online con CertificadoElectronico.es

Tienes varias opciones para realizar la autoliquidación con resultado a ingresar. ¡Elige la que te sea más cómoda!

- Ingreso en una entidad bancaria en España: Antes de enviar la autoliquidación, deberás comunicarte con un banco colaborador. Puedes hacerlo en línea o visitando una de sus oficinas. Allí realizarás el pago y obtendrás un NRC (Número de Referencia Completo) que deberás incluir al presentar la autoliquidación. Si realizas la presentación en la Sede Electrónica, podrás obtener el NRC a través de la pasarela de pago con cargo en cuenta o tarjeta. Simplemente selecciona la opción «Realizar pago (Obtener NRC)» al elegir la forma de pago «A ingresar».

- Domiciliación del ingreso en una cuenta bancaria: En la mayoría de los casos, podrás domiciliar el pago de tus deudas mediante autoliquidaciones 210. Si presentas la autoliquidación de forma telemática, podrás programar el pago para los períodos del 1 al 15 de abril, julio, octubre o enero. Sin embargo, en el caso de rentas imputadas de inmuebles urbanos (tipo de renta 02), el plazo es desde el 1 de enero hasta el 23 de diciembre. A partir del 30 de noviembre de 2021, se permite utilizar una cuenta de domiciliación desdoblada. Recuerda que la cuenta debe ser de titularidad del contribuyente, representante o responsable solidario.

- Transferencia bancaria desde el extranjero: Si el período impositivo corresponde al año 2019 o posterior, puedes presentar la autoliquidación y pagar la deuda tributaria resultante mediante una transferencia realizada desde el extranjero. Para ello, debes realizar la presentación telemática y elegir la forma de pago «Reconocimiento de deuda y pago mediante transferencia». La AEAT recuperará los datos de la autoliquidación previa, pero deberás completar el IBAN/código (o BIC/SWIFT) de la cuenta desde la que realizarás la transferencia.

El sistema te proporcionará el IBAN de la cuenta de destino y generará un Identificador del Pago, con validez de 30 días naturales. Al realizar la transferencia, asegúrate de incluir el Identificador del Pago en el campo «Concepto Transferencia». Recuerda que las transferencias deben ser en euros y se realizarán a una cuenta «Cuenta de transferencias de la AEAT» abierta por las entidades colaboradoras. Las entidades colaboradoras contrastarán la información y transferirán el importe a la cuenta restringida correspondiente.

No te preocupes, una vez confirmada la recepción de la transferencia y el abono en la cuenta restringida, podrás obtener un justificante de pago en la Sede Electrónica de la Agencia Tributaria. Simplemente identifícate correctamente e indica el Identificador del Pago.