Puedes deducirte de la Declaración de la Renta si eres el cónyuge de una persona con una discapacidad reconocida, o si lo prefieres, cambiarlo por una ayuda económica. Te contamos cómo puedes solicitarla.

La deducción por cónyuge con discapacidad es una ayuda valiosa en tu declaración de impuestos sobre la renta (IRPF) cuando tu pareja tiene una discapacidad reconocida, con un grado mínimo del 33%.

Esta ayuda se trata de una desgravación de 1.200 euros en la declaración de la renta que se incluye dentro de la declaración y se puede realizar a la hora de hacer el borrador, ya sea en la renta web o de manera presencial (presentando la pertinente documentación sobre nuestras obligaciones tributarias); o en su defecto, también puede ser una ayuda en cuyo caso recibirás 100 euros al mes a lo largo del año. Puedes solicitar esta ayuda siempre y cuando se cumplan ciertos requisitos.

En este artículo te contamos qué es la deducción por cónyuge con discapacidad a cargo y cómo puedes solicitarla. ¡Sigue leyendo!

¿Quién tiene derecho a la deducción por cónyuge con discapacidad?

Las personas o parejas que encajen en los siguientes casos son elegibles para obtener la deducción:

- Tu cónyuge debe tener una discapacidad reconocida de al menos el 33%.

- No deben estar divorciados.

- Los ingresos anuales de tu cónyuge no pueden superar los 8.000€.

- No puedes recibir esta ayuda si tu cónyuge ya recibe deducciones por discapacidad por hijos o padres.

Requisitos para aplicar la deducción por cónyuge con discapacidad

Además de lo anterior, debe cumplir con algunos de estos requisitos:

- Estar dado de alta en la Seguridad Social, ya sea como empleado de una empresa o como autónomo.

- Recibir alguna prestación contributiva o asistencial relacionada con el desempleo.

- Recibir una pensión del Régimen General o especial de la Seguridad Social.

- Recibir una pensión del Régimen de Clases Pasivas.

- Ser un profesional no incluido en el Régimen Especial de Trabajadores Autónomos (RETA) y estás recibiendo una de las pensiones mencionadas anteriormente de la mutualidad correspondiente.

¿Cómo solicitar la deducción por cónyuge con discapacidad?

Si tienes certeza de cumplir con todo el perfil y los requisitos para solicitar esta deducción, puedes solicitar esta ayuda de dos formas: durante la declaración de IRPF o solicitando el abono anticipado.

Solicitar la deducción durante la Declaración de la Renta

Durante la declaración de la renta, indica que tu cónyuge tiene una discapacidad del 33% o más. Esto te proporcionará 1.000 € a tu favor, lo que significa:

- Si tenías que pagar impuestos a Hacienda, la cantidad será menor o incluso podrían devolverte dinero.

- Si te correspondía un reembolso o el resultado era un saldo neutral (0), se añadirán otros 1.000 € adicionales a la cantidad a recibir.

Para esto, accede al borrador de la Declaración de la Renta del año fiscal correspondiente a presentar. Puedes ingresar a este borrador mediante usuario, Cl@ve o con certificado digital; la última opción es la más sencilla, ya que el certificado digital te servirá para hacer diversos trámites burocráticos con muchas administraciones públicas. ¿No tienes uno y lo necesitas ya? CertificadoElectronico.es te lo hace y entrega al instante, sin que salgas de casa.

Dentro del borrador, debes pulsar en Apartados y te aparecerán las diferentes secciones de la declaración, debes pinchar en la opción llamada “Cálculo del impuesto y resultado de la declaración”.

Ahora, dentro de este apartado, estará la opción de “Deducciones: cónyuge no separado legalmente con discapacidad”. Esta es la bonificación a la que puedes acceder y debes introducir en la Declaración de la Renta, digitando datos como el DNI del cónyuge y la fecha en la que fue reconocida su discapacidad. Apenas introduzcas la información, aparecerán los 1.200 euros y la casilla de resultado de la declaración de la renta se actualizará de forma automática.

Solicitar el abono anticipado de 100 euros de la deducción

Por otro lado, puedes pedir que te ingresen anticipadamente el importe de la deducción en tu cuenta bancaria, en el caso de que la necesites porque tienes ingresos limitados y necesitas más liquidez durante el año, por ejemplo. Aunque, cabe resaltar que si solicitas el abono anticipado, debes incluirlo en la declaración de la renta como un ingreso recibido.

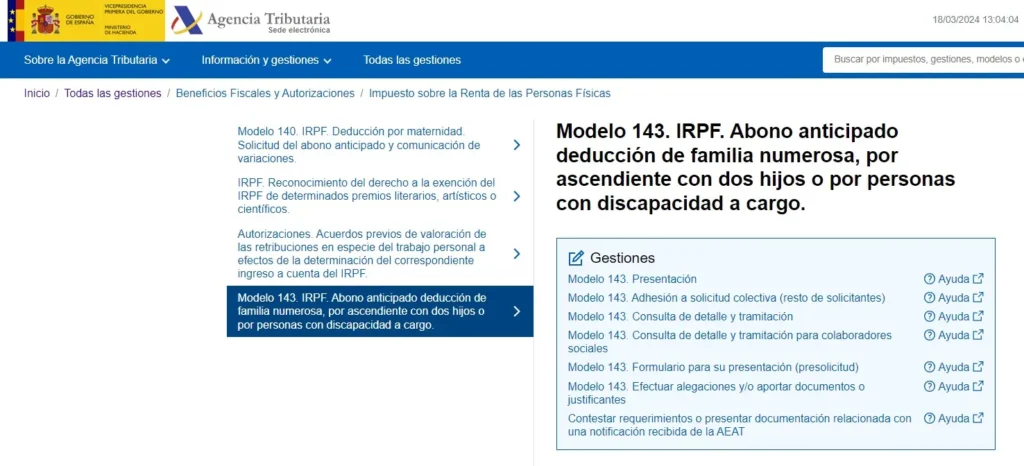

Para solicitarlo debes presentar el Modelo 143 ante la Agencia Tributaria, junto con el número de cuenta bancaria donde deseas que se realice el ingreso del abono anticipado. Si dejas de cumplir los requisitos, debes notificarlo en un plazo de 15 días. Dejar de cumplir los requisitos significa que, por ejemplo, tu cónyuge comienza a recibir mayores ingresos o si mejora su condición y el grado de discapacidad reconocido es inferior al necesario para optar a esta ayuda.

Por otro lado, si trabajas, puedes recibir el abono anticipado durante los meses en los que estés dado de alta en la Seguridad Social, bajo las siguientes modalidades:

- Trabajar a jornada completa al menos dos semanas al mes.

- Trabajar a tiempo parcial, al menos el 50% de la jornada ordinaria.

- Trabajar en el Régimen Especial Agrario durante al menos 10 jornadas reales.

- Trabajar en cualquier otro Régimen de la Seguridad Social durante al menos dos semanas al mes.

Si recibes una prestación contributiva por desempleo, una pensión de la Seguridad Social o una pensión del Régimen de Clases Pasivas, también puedes recibir el abono anticipado durante los mismos meses en los que recibas las demás pensiones.

En caso de lo contrario, si no estás obligado a presentar la declaración de la renta, presenta el Modelo 122 de la Agencia Tributaria ante la Seguridad Social, informando del error, todo para evitarte problemas en el futuro.

Por último, si por error te ingresan más dinero del que corresponde, tienes la obligación de declararlo en la declaración de la renta. Y si te ingresan menos dinero, también debes declararlo e indicar el monto incorrecto recibido.

Esperamos que esta información te haya sido muy útil y que puedas solicitar tu deducción para ahorrarte algunos euros en impuestos. Ya sabes que éste y muchos otros trámites relacionados con la Agencia Tributaria como presentar el Modelo 122 y el Modelo 143 también se pueden hacer vía telemática con certificado digital. Es importante tenerlo, ya verás como te salvará de la burocracia presencial y de los desplazamientos innecesarios. Consíguelo en minutos y, si quieres con ayuda, en CertificadoElectronico.es.